来源:上海市税务局 发布人:学林网 发稿日期:2024-01-25

问:我在为公司办理增值税申报纳税时,进项税额的凭证类型很多,有时候会搞错是否可以进行进项税额抵扣。如何进行判断呢?

答:进项税额是指纳税人购进货物、加工修理修配劳务、服务、无形资产或者不动产,支付或者负担的增值税额。

增值税进项税额正确进行抵扣非常重要,是否可以抵扣以及如何正确抵扣?让我们一起来学习下吧!

01.我公司自境外单位或者个人购进劳务、服务、无形资产或者境内的不动产的情形,已进行进口增值税的代扣代缴,进项税额如何抵扣?

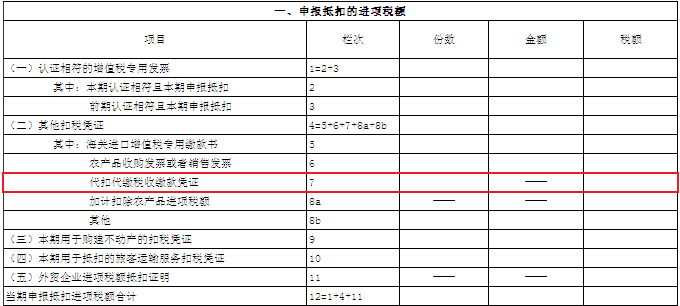

答:按照从税务机关或者扣缴义务人取得的代扣代缴税款的完税凭证上注明的增值税额进行申报抵扣。(填写在《增值税及附加税费申报表附列资料(二)》第7行)。

02.我公司平时有购进农产品的业务,请问农产品的增值税进项税额如何计算抵扣?

答:农产品的进项税额抵扣需要分情况讨论。

(一)从一般纳税人购进农产品,按照取得的增值税专用发票上注明的增值税额。

(二)进口农产品,按照取得的海关进口增值税专用缴款书上注明的增值税额。

(三)从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和9%的扣除率计算进项税额。

(四)取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和9%的扣除率计算进项税额。

(五)按照《财政部 国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38号)规定,以购进农产品为原料生产销售液体乳及乳制品、酒及酒精、植物油的增值税一般纳税人其购进农产品无论是否用于生产上述产品,增值税进项税额实行核定扣除。

提醒:

纳税人购进用于生产或者委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额。纳税人购进农产品,在购入当期,按照9%的扣除率计算进项税额;用于生产或者委托加工13%税率货物的,在领用当期加计扣除1%的进项税额,填写在《增值税及附加税费申报表附列资料(二)》第8a栏。

03.建筑企业与发包方签订建筑合同后,以三方协议授权集团内其他纳税人为发包方提供建筑服务,并由第三方直接与发包方结算工程款,进项税额如何抵扣?

答:建筑企业与发包方签订建筑合同后,以内部授权或者三方协议等方式,授权集团内其他纳税人(以下称“第三方”)为发包方提供建筑服务,并由第三方直接与发包方结算工程款的,由第三方缴纳增值税并向发包方开具增值税发票,与发包方签订建筑合同的建筑企业不缴纳增值税。发包方可凭实际提供建筑服务的纳税人开具的增值税专用发票抵扣进项税额。

04.保险企业收到修理厂开具的增值税专用发票是否可以抵扣进项税?

答:《国家税务总局关于国内旅客运输服务进项税抵扣等增值税征管问题的公告》(国家税务总局公告2019年第31号)规定:(一)提供保险服务的纳税人以实物赔付方式承担机动车辆保险责任的,自行向车辆修理劳务提供方购进的车辆修理劳务,其进项税额可以按规定从保险公司销项税额中抵扣。(二)提供保险服务的纳税人以现金赔付方式承担机动车辆保险责任的,将应付给被保险人的赔偿金直接支付给车辆修理劳务提供方,不属于保险公司购进车辆修理劳务,其进项税额不得从保险公司销项税额中抵扣。

05.纳税人认定或登记为一般纳税人前获得的进项税额是否可以抵扣?

答:《国家税务总局关于纳税人认定或登记为一般纳税人前进项税额抵扣问题的公告》(国家税务总局公告2015年第59号)规定,纳税人自办理税务登记至认定或登记为一般纳税人期间,未取得生产经营收入,未按照销售额和征收率简易计算应纳税额申报缴纳增值税的,其在此期间取得的增值税扣税凭证,可以在认定或登记为一般纳税人后抵扣进项税额。

06.我企业有购进国内旅客运输服务,未取得专用发票,请问进项税额可以抵扣吗?

答:《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号)第六条规定,纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。

(一)纳税人未取得增值税专用发票的,暂按照以下规定确定进项税额:

1. 取得增值税电子普通发票的,为发票上注明的税额;

2. 取得注明旅客身份信息的航空运输电子客票行程单的,为按照下列公式计算进项税额:

航空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%

3. 取得注明旅客身份信息的铁路车票的,按照下列公式计算的进项税额:

铁路旅客运输进项税额=票面金额÷(1+9%)×9%

4. 取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:

公路、水路等其他旅客运输进项税额=票面金额÷(1+3%)×3%

提醒:

纳税人购进国内旅客运输服务,取得增值税电子普通发票或注明旅客身份信息的航空、铁路等票据,按规定可抵扣的进项税额,增值税申报时,填写在《增值税及附加税费申报表附列资料(二)》第8b栏。

12月26日-12月26日

12月11日-12月11日

12月05日-12月05日