来源:上海税务 发布人:学林网 发稿日期:2024-08-31

新成立的公司没有做过企业所得税汇算清缴可以享受“六税两费”减免优惠吗?新成立的公司企业所得税汇算清缴结果显示非小微企业,还可以享受“六税两费”减免优惠吗?需要区分不同场景和情形!我们一起来看一下吧!

场景一

问:我公司是2024年2月新成立的公司,成立当月就认定为一般纳税人,还没做过企业所得税汇算清缴呢,能享受“六税两费”减免优惠吗?

答:根据《国家税务总局关于进一步实施小微企业“六税两费”减免政策有关征管问题的公告》规定,分为两种情形:

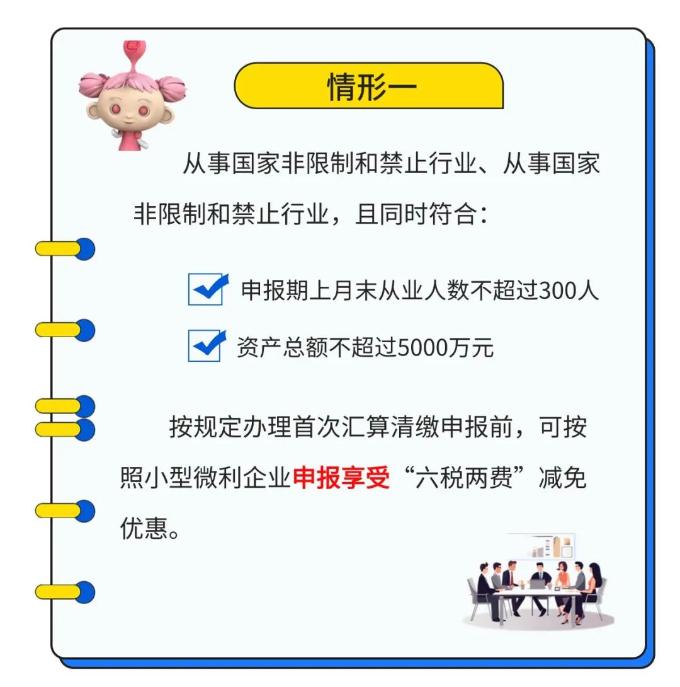

情形一:登记为增值税一般纳税人的新设立企业,从事国家非限制和禁止行业,且同时符合申报期上月末从业人数不超过300人、资产总额不超过5000万元两项条件的,按规定办理首次汇算清缴申报前,可按照小型微利企业申报享受“六税两费”减免优惠。

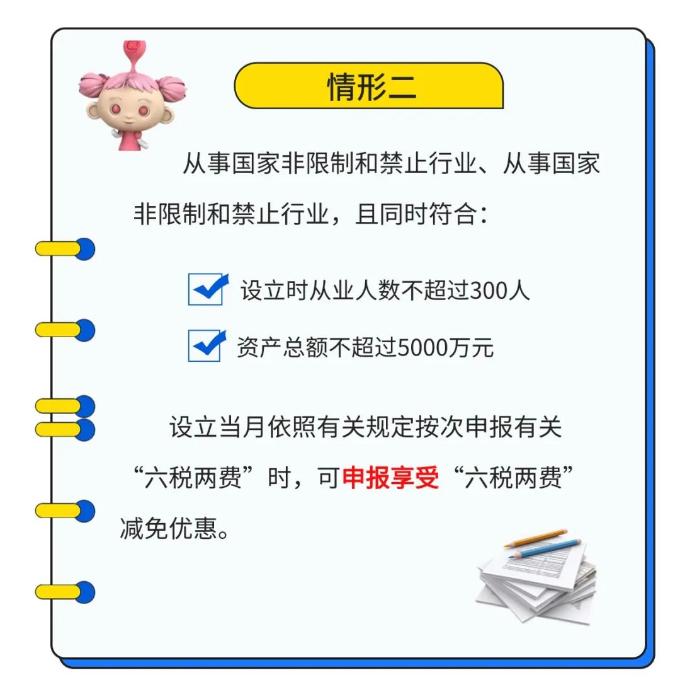

情形二:登记为增值税一般纳税人的新设立企业,从事国家非限制和禁止行业,且同时符合设立时从业人数不超过300人、资产总额不超过5000万元两项条件的,设立当月依照有关规定按次申报有关“六税两费”时,可申报享受“六税两费”减免优惠。

问:享受“六税两费”需要向税务机关提交什么资料吗?

答:A公司自行申报享受减免优惠,不需额外提交资料。

问:已按规定享受了其他优惠政策,还可以享受“六税两费”减免政策吗?

答:可以。增值税小规模纳税人、小型微利企业和个体工商户已依法享受资源税、城市维护建设税、房产税、城镇土地使用税、印花税、耕地占用税、教育费附加、地方教育附加等其他优惠政策的,可叠加享受“六税两费”减免政策。先享受其他优惠,再享受“六税两费”减免优惠,即贵公司先按适用比例减免或定额减免,“六税两费”减免额计算的基数是应纳税额减除原有减免税额后的金额。

场景二

问:我公司是2023年10月成立的新公司,成立当月就认定为一般纳税人,2023年度的企业所得税汇算清缴是在2024年5月10日完成的,汇缴结果是非小微企业,如何确定是否可以享受“六税两费”减免优惠?

答:根据《国家税务总局关于进一步实施小微企业“六税两费”减免政策有关征管问题的公告》规定,新设立企业按规定办理首次汇算清缴后,按规定申报当月及之前的“六税两费”的,依据首次汇算清缴结果确定是否可申报享受减免优惠。因此,贵公司2024年5月10日汇缴结果不是小微企业,在2024年5月11日申报所属期2024年4月的地方教育费附加时,不可以享受“六税两费”减免优惠。

问:那么我们公司在2024年4月申报所属期2024年1月-3月的城镇土地使用税时享受了“六税两费”减免优惠,是否需要更正申报?

答:根据《国家税务总局关于进一步实施小微企业“六税两费”减免政策有关征管问题的公告》规定,新设立企业按规定办理首次汇算清缴申报前,已按规定申报缴纳“六税两费”的,不再根据首次汇算清缴结果进行更正。因此,如果贵公司在2024年4月申报所属期2024年1月-3月的城镇土地使用税时,因为2024年3月末符合从业人数不超过300人、资产总额不超过5000万元两项条件,且从事国家非限制和禁止行业,是可以享受“六税两费”减免优惠的,无需根据2024年5月10日的汇缴结果进行更正申报。

上一篇:其他权益工具会计处理的基本原则

12月26日-12月26日

12月11日-12月11日

12月05日-12月05日