来源:上海税务 发布人:学林网 发稿日期:2025-08-08

你了解建筑服务的增值税如何处理吗?本文整理了相关知识点,带你一文了解全部!

建筑服务的范围

建筑服务,是指各类建筑物、构筑物及其附属设施的建造、修缮、装饰,线路、管道、设备、设施等的安装以及其他工程作业的业务活动。包括工程服务、安装服务、修缮服务、装饰服务和其他建筑服务。

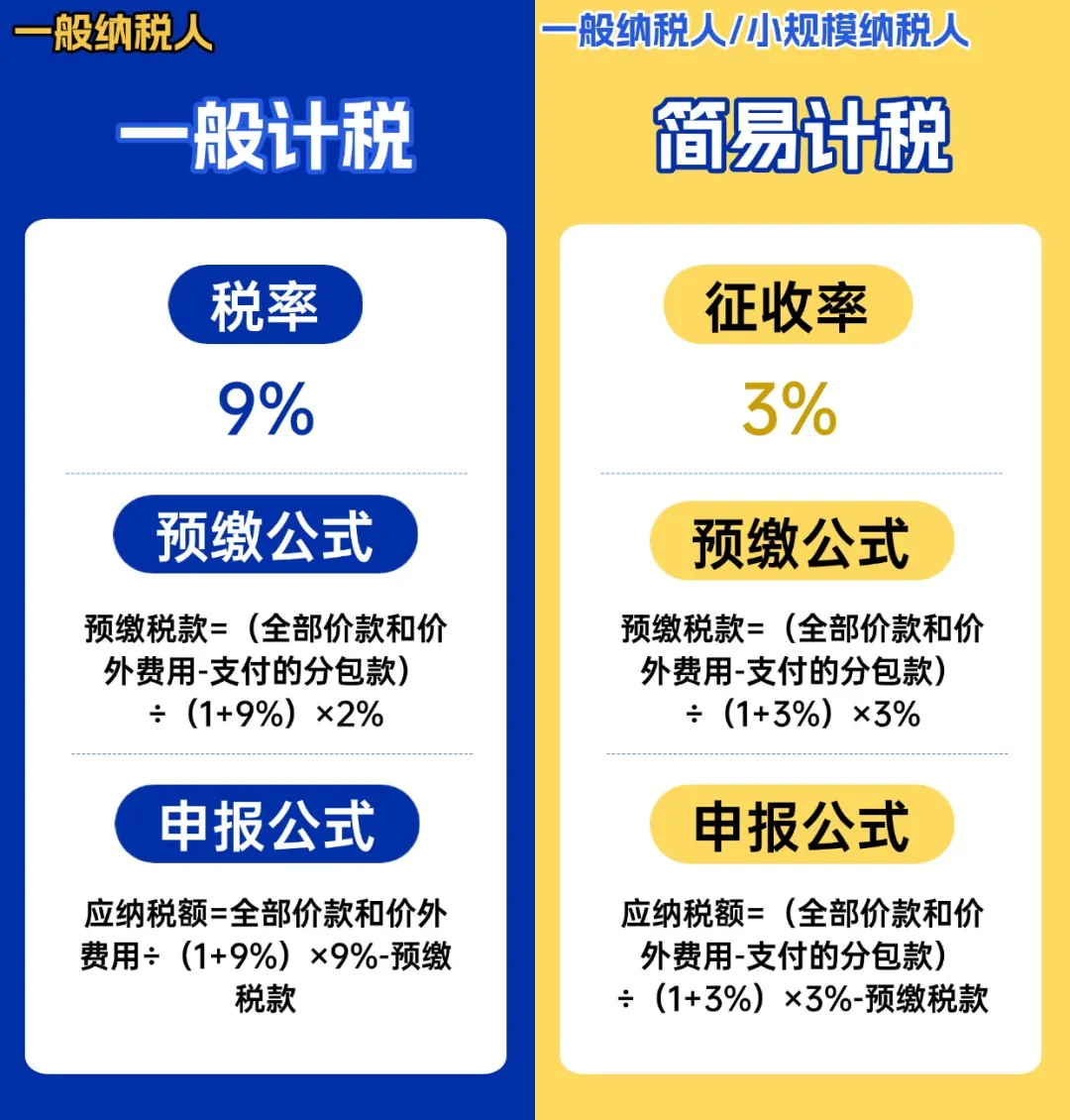

计税方法

预缴税款与申报

1.预缴地点

按照现行规定应在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在建筑服务发生地预缴增值税。按照现行规定无需在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在机构所在地预缴增值税。

纳税人跨县(市、区)提供建筑服务,向建筑服务发生地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

2.预征率

适用一般计税方法计税的项目预征率为2%,适用简易计税方法计税的项目预征率为3%。

3.预缴税款与申报纳税

注意:自2023年1月1日至2027年12月31日,按照现行规定应当预缴增值税税款的小规模纳税人,凡在预缴地实现的月销售额未超过10万元的,当期无需预缴税款。在预缴地实现的月销售额超过10万元的,适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

纳税人按照上述规定从取得的全部价款和价外费用中扣除支付的分包款时,需要提交以下资料:

1. 与发包方签订的建筑合同复印件(加盖纳税人公章);

2. 与分包方签订的分包合同复印件(加盖纳税人公章);

3. 从分包方取得的发票复印件(加盖纳税人公章)。

减免税

1.增值税小规模纳税人减免增值税政策延长到2027年12月31日;

2.工程项目在境外的建筑服务免征增值税,工程总承包方和工程分包方为施工地点在境外的工程项目提供的建筑服务,均属于工程项目在境外的建筑服务。

政策依据

1. 《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)

2. 《国家税务总局关于发布<纳税人跨县(市、区)提供建筑服务增值税征收管理暂行办法>的公告》(国家税务总局公告2016年第17号)

最后一篇

12月26日-12月26日

12月11日-12月11日

12月05日-12月05日